Note de conjoncture - Décembre 2023

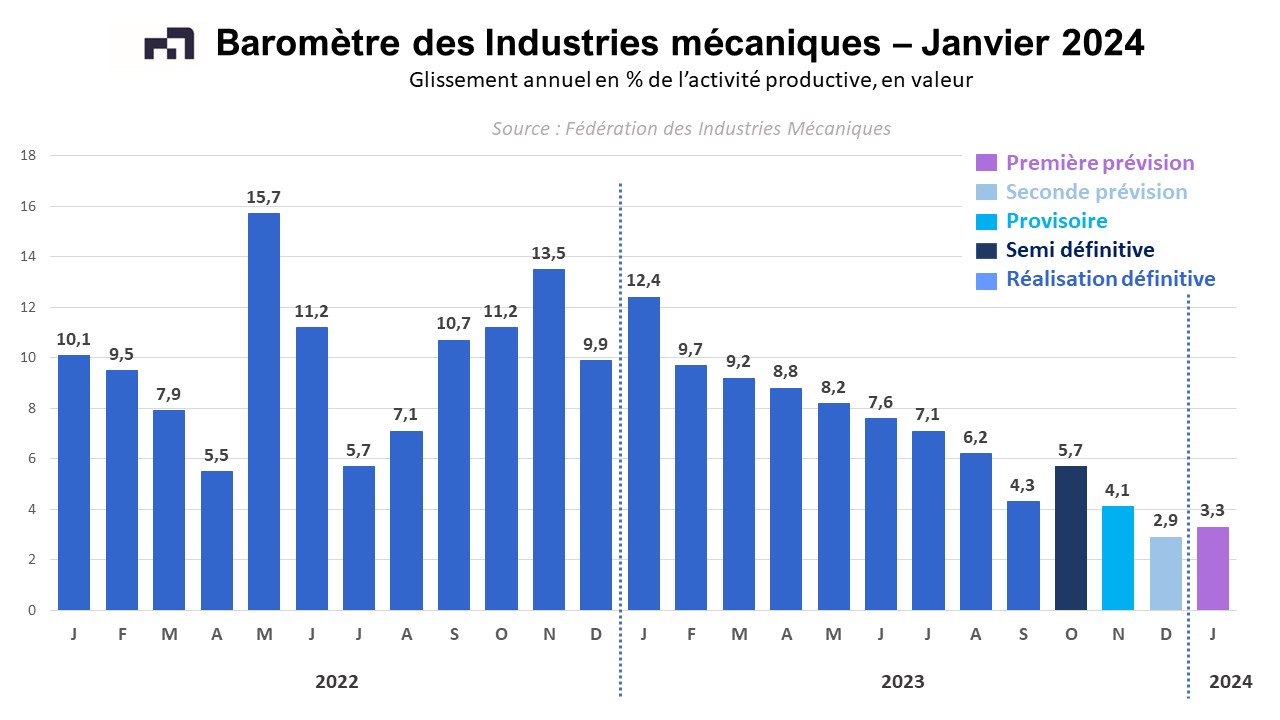

Le climat des affaires en France s’est dégradé au mois de novembre 2023. Cette évolution est due à une détérioration de la conjoncture dans le commerce de gros et de détail ainsi que dans le secteur du bâtiment. A l’inverse, la situation reste relativement stable dans l’industrie. Cette stabilisation se traduit pour les industries mécaniques par une hausse des facturations d’environ + 4 % en valeur au mois de novembre 2023 par rapport au même mois de l’année précédente, la hausse prévue pour décembre 2023 étant de + 2,9 % en valeur. L’activité des entreprises continue ainsi d’évoluer sur un palier. Les prises d’ordres sont orientées à la baisse ; le volume du carnet de commandes peine à se renouveler. Les tendances générales sont au ralentissement mais certaines entreprises continuent toutefois d’enregistrer une augmentation des facturations et/ou des prises de commandes à deux chiffres.

L’augmentation des ventes sur le marché domestique est estimée à + 7,1 % en valeur durant les dix premiers mois de 2023 en glissement annuel. Les importations n’ont augmenté que de + 3,2 %. Selon l’enquête de conjoncture mensuelle réalisée par la Fédération des Industries Mécaniques auprès de ses principales professions et entreprises, cette hausse des livraisons sur le marché intérieur s’explique par un niveau d’activité soutenu avec le secteur de l’aéronautique et les autres moyens de transport et par un niveau d‘activité considéré comme normal avec la plupart des secteurs clients à savoir l’industrie lourde, la construction électrique, électrique et informatique, la production d’énergie, l’approvisionnement en eau, l’agroalimentaire, la restauration et les arts de la table, la distribution industrielle. Concernant les investissements productifs, l’augmentation est estimée à + 3,3 % en volume en 2023, soit + 7,5 % en valeur. Les prévisions pour 2024 correspondent à une stabilisation en volume, soit une légère progression en valeur. Quelques secteurs devraient maintenir leurs dépenses d’investissement en 2024. C’est le cas notamment des secteurs comme la fabrication de machines et d’équipements électriques, électroniques et informatiques, la fabrication de textiles, l’habillement, les cuirs et chaussures, et les matériels de transport, y compris l’automobile.

Parallèlement, les exportations sont en augmentation de + 9,1 % durant les dix premiers mois de 2023. La hausse atteint + 5 % avec l’Allemagne, + 3,8 % avec l’Italie et + 11,2 % avec l’Espagne. Les expéditions progressent aussi avec certains pays tiers comme les Etats-Unis (+ 18,1 %), la Chine (+ 11 %) et le Royaume-Uni (+14,8 %). Malgré la très légère amélioration de la croissance économique prévue en 2024 par certains principaux pays clients de la mécanique française, la contraction des prises d’ordres à l’étranger enregistrées par les entreprises mécaniciennes pourrait se traduire par un coup de frein des exportations durant la première partie de 2024.

Equipements de production et équipements mécaniques

L’augmentation des ventes de ce secteur continue d’être dynamique durant les dix premiers mois de 2023 par rapport à la même période de l’année précédente, soit + 10,9 % en valeur. Les facturations sont en forte progression pour les matériels de levage et de manutention, les équipements d’emballage, de pesage et de conditionnement, les machines-outils, les matériels de soudage, le machinisme agricole, les machines pour la métallurgie et les équipements pour la construction. Seules les facturations de matériels textiles baissent durant les dix premiers mois de 2023 dans l’ensemble de famille d’équipements de production et équipements mécaniques. La croissance de la formation brute de capital fixe enregistrée en 2023 et qui traduit l’évolution des dépenses d’investissement en France, a bien dynamisé les livraisons des entreprises sur le marché intérieur. Les prévisions d’investissements font état d’une stabilisation en 2024. Le ralentissement des prises de commandes aussi bien sur le marché intérieur qu’à l’exportation pèse sur le volume de carnet des entreprises. Les perspectives des industriels sont relativement réservées pour la première partie de l’année 2024.

Composants et sous-ensembles intégrés

Tirée à la fois par les biens d’équipements mécaniques et les investissements des secteurs clients, l’activité du secteur des composants enregistre une progression limitée à + 4,6 % en valeur au cours des dix premiers de 2023. Cette hausse limitée est expliquée en grande partie par la baisse des ventes de moteurs et turbines. A l’inverse, les livraisons totales d’équipements hydrauliques et pneumatiques ont bondi durant les dix premiers mois de 2023. Par ailleurs, les pompes et compresseurs ainsi que les articles de robinetterie ont enregistré une croissance moyenne. Les opinions des industriels sur les commandes totales sont globalement mal orientées. Les stocks de produits finis restent à un niveau relativement élevé. Un ralentissement de la production est prévu au cours des prochains mois.

Pièces mécaniques issues de la sous-traitance

Les ventes ont augmenté de + 7,2 % en valeur au cours des dix premiers mois de 2023. La croissance était régulière depuis le début de l’année. La hausse des facturations reste soutenue pour l’ensemble forge, estampage et matriçage ainsi que pour la mécanique industrielle. La fonderie, le décolletage ainsi que le traitement et revêtement des métaux enregistrent une croissance moyenne alors que la hausse de la production se trouve limitée pour le découpage-emboutissage. Le carnet de commandes des constructeurs peine à se renouveler. La demande étrangère et la demande domestique ont faibli. Malgré cette situation, les entreprises de la sous-traitance aéronautique et automobile prévoient un maintien de leur activité au cours des prochains mois.

Produits de grande consommation

La progression des facturations du secteur est limitée à + 1,2 % en valeur durant les dix premiers mois de 2023 après les plus fortes hausses enregistrées durant ces dernières années. Les ventes de coutellerie et celles d’outillage portatif à moteur incorporé continuent toutefois de caracoler en tête de meilleures ventes depuis le début de l’année 2023. Les perspectives des industriels restent très réservées pour le premier semestre 2024.

La croissance de l’activité des industries mécaniques est évaluée à + 3,7 % en volume au cours des dix premiers mois de 2023 en glissement annuel, soit + 7,9 % en valeur. La baisse des dépenses d’investissement et de l’activité de la filière construction prévues en 2024 aura des impacts négatifs sur l’activité des entreprises mécaniciennes. A l’inverse, les perspectives favorables dans les secteurs de l’aéronautique et des autres moyens de transport pourraient compenser en partie ce recul. Au total, le maintien de niveau d’activité avec les autres secteurs clients de la mécanique française prévu par les professions et les entreprises devrait se traduire par une stabilisation de la production en 2024. Cette stabilisation est cohérente avec les prévisions macroéconomiques sur les investissements productifs en France pour en 2024.

A télécharger

Note de conjoncture IM - Décembre 2023.pdf

Contact

Désiré RAHARIVOHITRA - 01 47 17 60 42 - DRAHARIVOHITRA@fimeca.org